Resolución General 3577: Operaciones de exportación definitiva de mercaderías. Régimen de percepción. Su implementación.

Se establece un régimen de percepción en el impuesto a las ganancias aplicable a las operaciones de exportación definitiva para consumo, que efectúen los contribuyentes y/o responsables, respecto de las cuales la AFIP verifique que los países de destino físico de la mercadería difieren de los países o jurisdicciones donde se encuentran domiciliados los sujetos del exterior a quienes se le facturaron dichas operaciones de exportación.

ADMINISTRACIÓN FEDERAL DE INGRESOS PÚBLICOS

Resolución General N° 3577/2014

Buenos Aires, 6 de Enero de 2014.

VISTO la Ley Nº 11.683, texto ordenado en 1998 y sus modificaciones, la Ley de Impuesto a las Ganancias, texto ordenado en 1997 y sus modificaciones, y el Decreto Nº 618 del 10 de julio de 1997, sus modificatorios y sus complementarios, y

CONSIDERANDO:

Que esta Administración Federal tiene entre sus objetivos el resguardo de la renta fiscal, significando un verdadero riesgo para los ingresos, la soberanía y la equidad fiscal, la erosión de la base imponible nacional y la transferencia de beneficios hacia otras jurisdicciones.

Que en el informe “Addressing Base Erosion and Profit Shifting” del año 2013, la Organización para la Cooperación y el Desarrollo Económico (OCDE) opina que constituyen problemas graves de equidad y disciplina tributaria los esquemas de planificación fiscal que provocan pérdidas en la recaudación tributaria, y que algunas empresas realizan transacciones legales desde el punto de vista técnico, pero aprovechando las asimetrías entre normas tributarias nacionales e internacionales.

Que el Parlamento Europeo en su “Informe sobre la lucha contra el fraude fiscal, la evasión fiscal y los paraísos fiscales” del 2 de mayo del año 2013, expresó que la persistencia de prácticas fiscales perniciosas por parte de compañías transfronterizas contraviene el principio de competencia leal y responsabilidad empresarial, y a su vez, contribuyen a que se produzcan movimientos artificiales de capitales y efectos negativos en el mercado interno de cada país.

Que deben tomarse medidas más profundas y adecuadas para abordar los distintos aspectos del problema que pone en juego la integridad del impuesto a las ganancias, resultando que algunos contribuyentes que desarrollan actividades con el exterior obtendrían mayores ventajas competitivas con respecto a las empresas que desarrollan actividades a nivel nacional, lo cual, produciendo situaciones de inequidad, influye sobre el cumplimiento tributario voluntario.

Que entre las modalidades del comercio internacional, es factible encontrar operaciones de exportación en las cuales los países de destino físico de la mercadería difieren de los países donde se encuentran domiciliados los sujetos del exterior a quienes se les emitió la factura de exportación y, que en algunos casos, además, los destinatarios de tales comprobantes son sujetos domiciliados, constituidos o ubicados en países, dominios, jurisdicciones, territorios y estados asociados considerados como no “cooperadores a los fines de la transparencia fiscal”, siendo la utilización de tales jurisdicciones una maniobra de planificación fiscal que requiere su desarticulación.

Que en el informe “Draft Handbook on Transfer Pricing Risk Assessment” del 30 de abril de 2013, la OCDE señala que, en materia de precios de transferencia, a las transacciones con una jurisdicción no cooperadora a los fines fiscales podrá atribuírseles una alta probabilidad de no respetar el principio del operador independiente, aún cuando existieran razones comerciales que justifiquen operar con las señaladas jurisdicciones.

Que nuestro país adhirió a la Convención sobre Asistencia Administrativa Mutua en Materia Fiscal impulsada por la OCDE, cuya entrada en vigor se produjo el 1° de enero de 2013, y que ello permitirá intercambiar información con numerosas jurisdicciones, remarcando su compromiso en materia de transparencia fiscal internacional.

Que, por otra parte, las administraciones tributarias deben profundizar las funciones de fiscalización y control de los gravámenes a su cargo e implementar medidas tendientes a desalentar aquellas prácticas que causan graves daños a la economía nacional.

Que el instituto de la percepción en la fuente constituye un instrumento fiscal útil y eficaz para la administración y recaudación tributaria, así como también para un efectivo control de las obligaciones que deben cumplir los sujetos pasivos de los tributos cuya aplicación, percepción y fiscalización se encuentre a cargo de este Organismo.

Que consecuentemente, se estima conveniente disponer un régimen de percepción en el impuesto a las ganancias, aplicable a las operaciones de exportación definitiva para consumo que efectúen los contribuyentes y/o responsables, respecto de las cuales este Organismo detecte la existencia de triangulación.

Que han tomado la intervención que les compete la Dirección de Legislación, las Subdirecciones Generales de Asuntos Jurídicos, de Fiscalización, de Recaudación, de Sistemas y Telecomunicaciones, Técnico Legal Impositiva y de Técnico Legal Aduanera, y las Direcciones Generales Impositiva y de Aduanas.

Que la presente se dicta en uso de las facultades conferidas por el Artículo 22 de la Ley Nº 11.683, texto ordenado en 1998 y sus modificaciones, por el Artículo 39 de la Ley de Impuesto a las Ganancias, texto ordenado en 1997 y sus modificaciones, y por el Artículo 7° del Decreto Nº 618 del 10 de julio de 1997, sus modificatorios y sus complementarios.

Por ello,

EL ADMINISTRADOR FEDERAL DE LA ADMINISTRACION FEDERAL DE INGRESOS PUBLICOS

RESUELVE:

ALCANCE

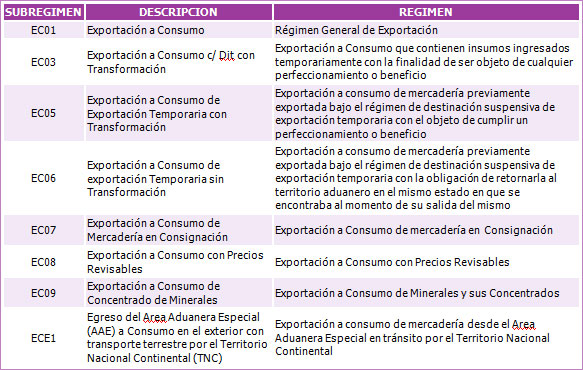

Artículo 1° — Establécese un régimen de percepción en el impuesto a las ganancias aplicable a las operaciones de exportación definitiva para consumo, cuyos subregímenes se incluyen en el Anexo que se aprueba y forma parte de la presente, que efectúen los contribuyentes y/o responsables, respecto de las cuales este Organismo verifique que los países de destino físico de la mercadería difieren de los países o jurisdicciones donde se encuentran domiciliados los sujetos del exterior a quienes se le facturaron dichas operaciones de exportación.

AGENTE DE PERCEPCION

Art. 2° — A los fines del presente régimen actuará en carácter de agente de percepción la Dirección General de Aduanas. BASE IMPONIBLE. ALICUOTA APLICABLE

Art. 3° — El importe a percibir se calculará por cada operación de exportación —en la cual se verifique la situación señalada en el Artículo 1° “in fine”— aplicando la alícuota de CINCUENTA CENTESIMOS POR CIENTO (0,50%) sobre el valor imponible definido para la liquidación de los tributos aduaneros.

Cuando las facturas de exportación se emitan a nombre de sujetos domiciliados, constituidos o ubicados en países, dominios, jurisdicciones, territorios y estados asociados no cooperadores a los fines de la transparencia fiscal, a la alícuota mencionada en el párrafo anterior se le adicionará el UNO CON CINCUENTA CENTESIMOS POR CIENTO (1,50%).

El listado de países cooperadores a los fines de la transparencia fiscal está disponible para su consulta en el sitio “web” institucional (http://www.afip.gob.ar).

(Ver listado en el siguiente link)

LIQUIDACION Y DECLARACION DE LA PERCEPCION

Art. 4° — La percepción se practicará al momento de la liquidación de los tributos aduaneros excepto para los subregímenes EC07, EC08 y EC09 que se liquidará sobre los subregímenes ES01, ES02 y ES03, y se ingresará dentro de los QUINCE (15) días hábiles del libramiento de la mercadería, mediante la liquidación LMAN motivo GAEX, conforme el procedimiento previsto por la Resolución General Nº 2.161 y sus complementarias.

Cumplido el plazo a que se refiere el párrafo anterior sin que se haya efectuado el pago, se aplicará la suspensión prevista en el inciso c) del Artículo 1122 del Código Aduanero, hasta la cancelación de la obligación.

Asimismo el ingreso fuera de término devengará los intereses resarcitorios previstos en el Artículo 37 de la Ley Nº 11.683, texto ordenado en 1998 y sus modificaciones, desde la fecha de vencimiento original hasta la de su efectivo pago.

CARACTER DE LA PERCEPCION

Art. 5° — El importe de la percepción tendrá para los responsables inscriptos el carácter de impuesto ingresado y en tal concepto será computado en la declaración jurada del período fiscal correspondiente.

Dicha percepción no resultará computable en la determinación de los anticipos del impuesto a las ganancias, aún cuando se utilice el régimen opcional de determinación e ingreso.

REINTEGRO DEL IMPUESTO AL VALOR AGREGADO

Art. 6° — Las solicitudes de reintegro del impuesto al valor agregado realizadas en el marco de la Resolución General Nº 2.000 y sus modificatorias, que interpongan los sujetos por las operaciones de exportación alcanzadas por el presente régimen, serán tramitadas —en todos los casos— conforme el Título IV de la citada resolución general.

DISPOSICIONES GENERALES

Art. 7° — Los contribuyentes alcanzados por el régimen que se establece por esta resolución general no podrán oponer el certificado de exclusión previsto en la Resolución General Nº 830, sus modificatorias y complementarias, a los fines de quedar exceptuados de la percepción que corresponda.

Art. 8° — Las disposiciones de la presente resolución general entrarán en vigencia desde su publicación en el Boletín Oficial y resultarán de aplicación respecto de las operaciones de exportación aludidas en el Artículo 1°, que se efectúen a partir del 7 de enero de 2014.

Art. 9° — Regístrese, publíquese, dése a la Dirección Nacional del Registro Oficial y archívese.